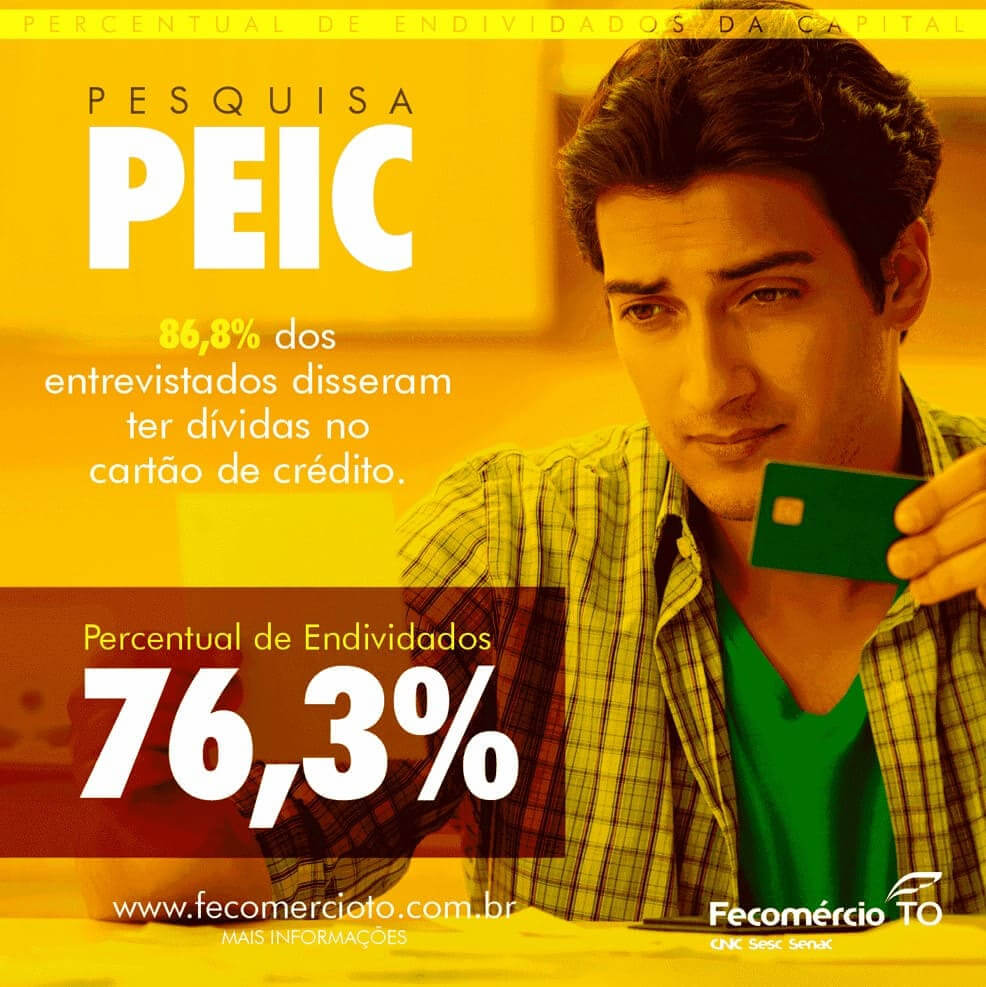

No mês de agosto, os palmenses entrevistados na pesquisa que mede o nível de endividamento e inadimplência dos consumidores de Palmas (PEIC) em sua maioria disseram estar endividados (76,3%). Desse total, 12,9% estão inadimplentes e 0,3% não terão condições de pagar suas dívidas. Comparando com o mês de julho houve um crescimento de 0,2% nos endividados e 0,3% nos inadimplentes de Palmas, porém já o porcentual que não terão condições de quitar suas contas caiu 0,2%.

A pesquisa é realizada pela Confederação Nacional do Comércio de Bens, Serviços e Turismo (CNC) em parceria com a Fecomércio Tocantins.

Dentre os tipos de dívidas que mais surgiram na pesquisa está com destaque o cartão de crédito. 86,8% disseram ter dívidas no cartão de crédito, seguido por 20,1% que possuem financiamento de carro e 14,7% que afirmam ter financiamento de imóvel. O presidente do Sistema Fecomércio Tocantins, Itelvino Pisoni, alerta sobre esse tipo de dívida. “O cartão de crédito é um vilão para o orçamento familiar. É preciso muita organização para que os juros do cartão de crédito que são altíssimos não coloquem a renda da família em risco”, disse.

Com relação ainda aos dados da capital do Tocantins, 40,6% dos palmenses estão comprometidos com dívidas por mais de 1 ano. O tempo médio de atraso dessas dívidas é de 46 dias e o comprometimento da renda familiar com este tipo de compromisso ficou na média de 33,7%.

A PEIC, realizada em âmbito nacional, mostrou que o percentual de famílias que relataram ter dívidas a vencer (cheque pré-datado, cartão de crédito, cheque especial, carnê de loja, crédito consignado, empréstimo pessoal, prestação de carro e de casa) atingiu 79% do total de lares no País, em agosto. O crescimento da proporção de endividados acelerou na passagem mensal, com aumento de 1 ponto percentual. Em relação a agosto do ano passado, a proporção de endividados apontou alta de 6,1 p.p.

Diferentemente do Tocantins, a nível nacional, o cartão de crédito vem perdendo espaço. A maior proporção de endividados em carnês do varejo no último quadrimestre acontece na esteira da redução do endividamento no cartão de crédito (de 3,2% p.p.), ambas modalidades com forte associação ao consumo no comércio varejista. “As famílias estão buscando alternativas de crédito mais baratas por conta da elevação dos juros, e o cartão de crédito foi o tipo de dívida com a segunda maior alta dos juros médios em um ano até junho, 17 pontos percentuais, segundo dados do Banco Central”, avalia o presidente da CNC, José Roberto Tadros.